天然石墨利润还剩多少?

中国粉体网讯 天然石墨是战略性的无机非金属矿物资源,广泛应用于机械、冶金、化工、电子、军工、航天等多个领域。近年来,我国石墨产业结构不断优化,生产技术水平显著提高,石墨精矿及初加工产量长期处于世界首位,已经建设了全球最完善的产业链和供应链。

但也面临以资源开发及原材料生产为主、大部分产品产能过剩、高端产品有效供给不足、创新驱动力量薄弱、抵御风险能力不强等诸多挑战。在这些挑战下,必须要思考的是,企业利润还剩多少?

今天粉体网编辑以行业龙头中国石墨集团有限公司2024年年中报告数据为例,分享一些经营数据,看一下行业的盈利能力及发展潜力。

鳞片石墨-198

球形石墨SG-17

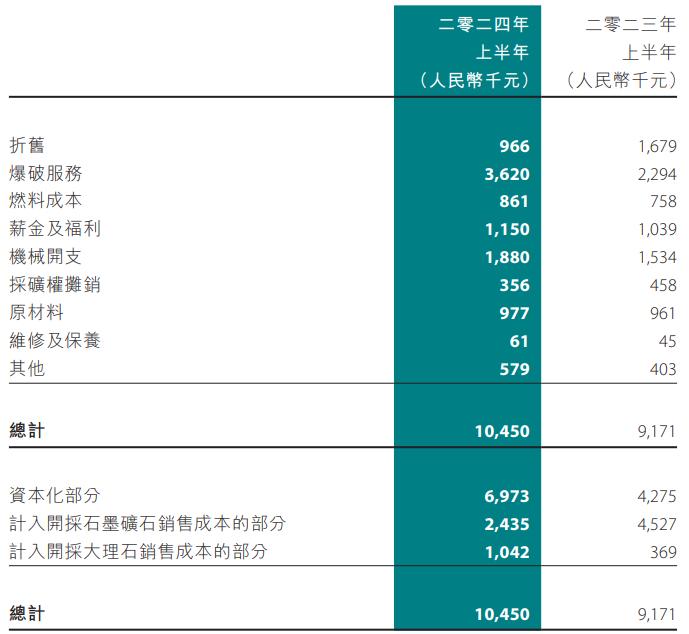

1、开采成本

于2024年上半年及直至本报告日期,该集团在北山矿场并无进行任何勘探钻探工作,且该集团并无订立任何有关开发活动的合约或承诺,包括采矿构筑物或基础设施。于2024年上半年,该集团专注于开采活动及移除北山矿场的废石,以获得未加工石墨矿石。

产生的开采成本

2、收益

于2024年上半年,该集团主要自(i)销售球形石墨及其副产品;(ii)销售鳞片石墨精矿;及(iii)销售未加工大理石产生收益。

各业务分部于所示期间产生的收益

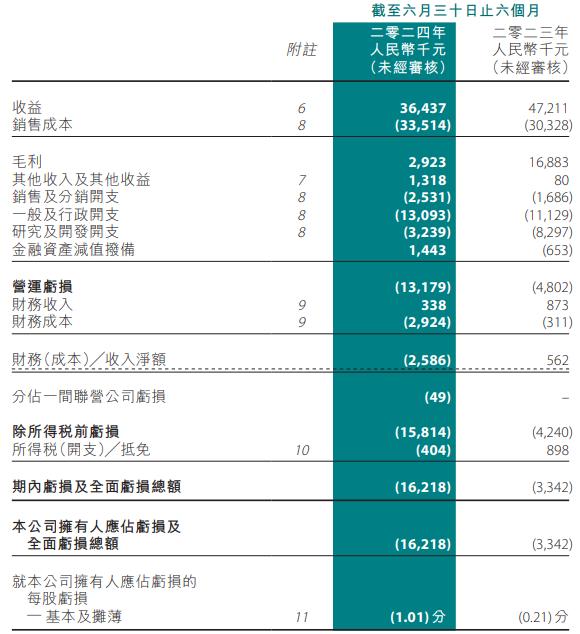

中期简明综合全面收益表

(1)销售球形石墨及副产品所得收益

该集团自2019年9月起销售球形石墨,其碳含量介乎95%至99.5%。2024年上半年主要销售型号SG–10及SG–9。球形石墨的型号(即SG–10及SG–9,直径分别为10微米及9微米的球形石墨)乃根据加工球形石墨的大小而定,球形石墨的其他规格可能包括相关球形石墨指定密度、纯度或形状。作为球形石墨加工过程的副产品,亦生产及销售微型石墨粉。销售球形石墨所得收益分别占2024年上半年及2023年上半年总收益的约28.1%及73.9%。

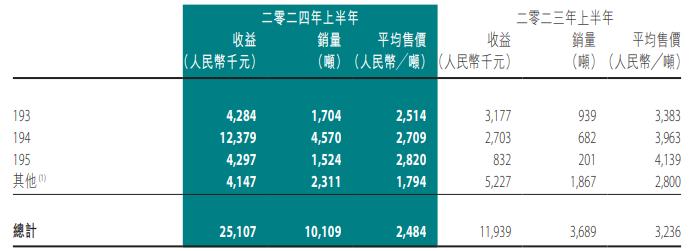

球形石墨及副产品的所得收益、销量及平均售价

自2006年成立以来,该集团一直销售鳞片石墨精矿。于2024年上半年及2023年上半年,鳞片石墨精矿主要销售类型为「193」(碳含量为93%或介乎93%至低于94%)、「194」(碳含量为94%或介乎94%至低于95%)及「195」(碳含量为95%或介乎95%至低于96%)。2024年上半年及2023年上半年,鳞片石墨精矿销售分别占总收益的约68.9%及25.3%。

鳞片石墨精矿的所得收益、销量及平均售价

附注:其他主要包括其他碳含量规格的鳞片石墨精矿。

(2)销售鳞片石墨精矿所产生收益

销售球形石墨及副产品所产生收益由2023年上半年的约人民币34.9百万元减至2024年上半年的约人民币10.2百万元。销售鳞片石墨精矿所产生收益由2023年上半年的约人民币11.9百万元增至2024年上半年的约人民币25.1百万元。

于2024年上半年,石墨产品销售总收益减少至约人民币35.3百万元,较2023年上半年约人民币46.8百万元跌幅约为24.6%。

董事会认为,相关跌幅主要是由于2024年上半年下游负极行业市场增长放缓、石墨市场竞争激烈,加上2023年十二月实施石墨物项出口管制措施,限制石墨出口,影响了该集团下游客户的订单。

3、毛利及毛利率

于2024年上半年及2023年上半年,该集团的毛利约为人民币2.9百万元及人民币16.9百万元,毛利率则分别约为8.0%及35.8%。

按业务分部划分的毛利及毛利率明细

球形石墨及其副产品的毛损及毛损率于2024年上半年约为人民币2.2百万元及21.2%,而2023年上半年的毛利及毛利率则约为人民币11.5百万元及33.0%。由毛利及毛利率转为毛损及毛损率主要是由于2024年上半年石墨市场竞争激烈,导致球形石墨及其副产品价格及销量下降,以及2024年上半年因存货可变现净值下降而确认存货拨备约人民币1.1百万元所致。

销售鳞片石墨精矿的毛利及毛利率由2023年上半年的约人民币5.3百万元及44.6%下降至2024年上半年的约人民币5.0百万元及20.1%。毛利及毛利率减少主要乃由于鳞片石墨精矿的平均售价由2023年上半年的每吨人民币3236元下降至2024年上半年的每吨人民币2484元。

参考来源:

中国石墨集团有限公司

中国粉体网

(中国粉体网编辑整理/昧光)

注:图片非商业用途,存在侵权告知删除!

- 寻找“中国好粉材”之河南五星新材等静压石墨

2024.11.18 - 年产1万吨钠电正极材料生产工厂落户贵州

2024.11.08 - 石墨纳米材料供应商:东莞市八洲通能源材料有限公司入驻粉享通

2024.11.04 - 必看!隐晶质石墨提纯指南

2024.11.01 - 2024年中国非金属矿产资源增长:重晶石12.4%、高岭土4.0%、晶质石墨23.9%

2024.10.30